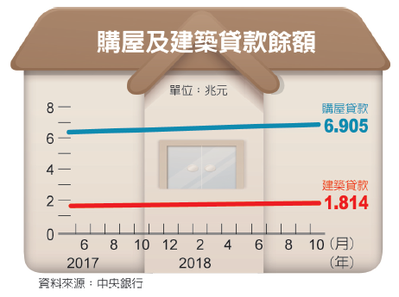

中央銀行昨(26)日公布,全體國銀10月房貸餘額為6兆9,052億元,較今年9月暴增346億元,較去年10月增加5.03%,為2010年7月央行啟動首波房市管制措施以來、七年四個月新高。央行官員分析,時序進入第4季為房市傳統旺季,華人通常有過年前買屋習俗,因此房貸餘額飆高。

央行資料顯示,10月不只房市買氣熱絡,代表建商推案信心指標「建築貸款餘額」,也增至1兆8,145億元,同步締造新猷,年增率6.53%,創三年八個月新高,且連續兩月,建築融資增加金額都在百億元以上,顯示建商對房市前景仍具信心、積極推案。

央行昨日公布最新統計,10月房貸餘額、建築貸款餘額分別增至6兆9,052億元與1兆8,145億元,雙雙刷新歷史新高紀錄。其中,象徵房市買氣的房貸餘額月增346億元,為今年最高,年增率5.03%,為七年四個月新高。央行指出,10月公股行庫承做的青年安心成家方案餘額為6,504億元,月增11億元,占整體房貸的比重為9.42%,與9月相去不遠,央行官員指出,房貸市場仍以自住客為主。

央行日前公布,10月五大銀行新增房貸460.74億元,創九個月新高,月增73.94億元,官員當時便說,第4季為傳統購屋旺季,是銀行房貸業務量大增的主因。

在房貸利率部分,因利率較低的青年安心成家方案承作比重降低,使房貸利率落底回升,10月上漲0.7個基本點至1.627%、為五個月高點。